รีไฟแนนซ์ รีเทนชั่น ต่างกันอย่างไร เลือกแบบไหนดีกว่ากัน เป็นคำถามของคนที่กำลังหาทางเลือกลดดอกเบี้ยบ้าน หรือ ลดค่างวดในการจ่ายค่าบ้าน ไปตามหาคำตอบกันได้เลย

รีไฟแนนซ์ รีเทนชั่น ต่างกันอย่างไร ? อัปเดต 2566

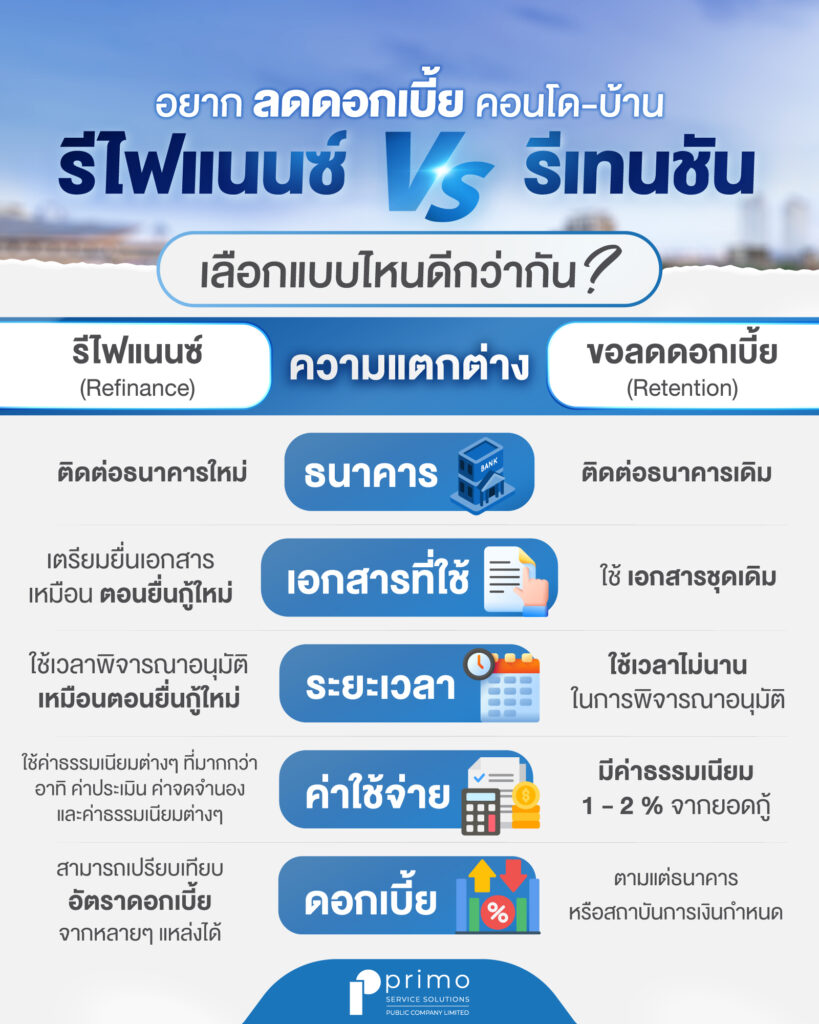

ธนาคารกรุงศรีฯ ให้ข้อมูลดังนี้ การ รีไฟแนนซ์ หรือ Refinance คือการที่เราขอสินเชื่อเพื่อซื้อบ้าน หรือคอนโด และเมื่อเราผ่อนชำระครบ 3 ปี อัตราดอกเบี้ยก็จะขยับเป็นอัตราดอกเบี้ยลอยตัว ซึ่งทำให้เราต้องเผชิญกับอัตราดอกเบี้ยที่เพิ่มสูงขึ้น และผู้ขอสินเชื่อจึงต้องผ่อนชำระเป็นจำนวนเงินที่มากขึ้นนั่นเอง ทำให้การรีไฟแนนซ์บ้านจึงเป็นทางเลือกที่ยอดนิยมในการลดอัตราดอกเบี้ย โดยผู้ขอสินเชื่อจะผ่อนชำระกับธนาคารใหม่ และได้อัตราดอกเบี้ยที่ต่ำกว่า รวมถึงค่าผ่อนบ้านต่อเดือนที่น้อยลงอีกด้วย

การรีเทนชั่นบ้าน คือ การที่เราไปต่อลองขอลดดอกเบี้ยกับธนาคารเดิม โดยหลัก ๆ แล้วรีเทนชั่นมีข้อดีอยู่ที่ความสะดวกสบาย เพราะเป็นการดำเนินธุรกรรมกับธนาคารเดิมที่มีเอกสารและข้อมูลของเราอยู่แล้ว จึงทำให้ไม่ต้องเสียเวลาเตรียมเอกสารต่าง ๆ มาก โดยเราจะเตรียมแค่เอกสาร สัญญาเงินกู้ ทะเบียนบ้านและสำเนาบัตรประชาชนของเราเท่านั้น ส่วนระยะเวลาในการพิจารณาก็ไม่นาน เพราะธนาคารมีประวัติการผ่อนชำระของเราอยู่แล้ว

ถ้าถามว่าต่างกันอย่างไร ? กล่าวง่ายๆ คือ การรีเทนชั่นเป็นการติดต่อขอลดอัตราดอกเบี้ยกับธนาคารเดิม ในขณะที่รีไฟแนนซ์เป็นการนำที่อยู่อาศัยที่ผู้กู้ผ่อนชำระอยู่มาเป็นหลักทรัพย์ค้ำประกัน เพื่อขอสินเชื่อใหม่มาปิดหนี้ยอดเงินกู้เดิมที่ยังเหลืออยู่

โดย วิธีรีไฟแนนซ์บ้าน มีหลายขั้นตอนกว่าการรีเทนชั่น แต่การรีไฟแนนซ์บ้านนั้นจะทำให้หนี้ของเรากับธนาคารเดิมนั้นสิ้นสุดลงพร้อม ๆ กับการเกิดขึ้นของหนี้ใหม่กับธนาคารใหม่ที่เราเลือกรีไฟแนนซ์

หรือถ้าหากเปรียบเทียบให้เข้าใจง่ายมากขึ้นคือ รีเทนชั่นเองมีความสะดวกในการขอลดอัตราดอกเบี้ยเงินกู้มากกว่า ส่วนการรีไฟแนนซ์จะทำให้เรามีโอกาสในการเลือกอัตราดอกเบี้ยเงินกู้ได้หลากหลายกว่า โดยเราควรเลือกอัตราดอกเบี้ยต่ำที่สุดในเงื่อนไขที่ดีที่สุด

เปรียบเทียบชัดๆ

รีเทนชั่น (Retention)

มีข้อดีอยู่หลายประการ ได้แก่ ทำกับธนาคารเดิมจึงค่อนข้างสะดวก เตรียมเอกสารเพียงไม่กี่รายการ รออนุมัติเร็ว อาจใช้เวลาเพียงประมาณ 7 วันทำการ เสียเพียงแค่ค่าธรรมเนียมประมาณ 1-2% ของยอดวงเงินกู้ ส่วนข้อเสีย คือ ขอลดอัตราดอกเบี้ยได้ไม่มาก ส่วนใหญ่อยู่ที่ 0.25-0.50%

รีไฟแนนซ์ (Refinance)

ข้อดีหลัก คือ สามารถเปรียบเทียบเลือกธนาคารใหม่ที่ให้ดอกเบี้ยที่ดีที่สุดได้ ส่วนข้อเสียนั้น จำเป็นต้องเตรียมเอกสารใหม่ทั้งหมด รออนุมัตินานประมาณ 2-3 สัปดาห์ (เท่ากับการขอกู้ใหม่) มีค่าธรรมเนียมที่ต้องจ่ายหลายรายการ อาทิ ค่าการจัดการสินเชื่อตามสัญญาใหม่ ค่าจดจำนอง ค่าประเมินราคาหลักประกัน ค่าอากรแสตมป์ ค่าประกันอัคคีภัย

คลิกดูอัตราดอกเบี้ยรีไฟแนนซ์ธนาคารไหนดีได้ที่นี่ คลิก

ดูอย่างไรให้คุ้มค่าที่สุด ?

ธนาคารออมสิน ให้ข้อมูลดังนี้

1.มองหาดอกเบี้ยที่ต่ำลงกว่าเดิม

การรีไฟแนนซ์ที่จะเห็นผลคุ้มค่าต่อการย้ายแหล่งกู้เงินใหม่ เราต้องมองหาดอกเบี้ยที่ต่ำลงกว่าเดิม ยิ่งมากยิ่งดี โดยเราสามารถเทียบจากอัตราดอกเบี้ยในการผ่อนชำระระหว่างวาระดอกเบี้ยโปรโมชันในช่วง 1-3 ปี ของที่ใหม่ กับอัตราดอกเบี้ยหลังจากวาระดอกเบี้ยโปรโมชันหมดลง เพราะหลังจากนั้นอัตราดอกเบี้ยจะเป็นไปในลักษณะลอยตัว หรือ MLR หรือ ลอยตัวแล้วมีตัวลบ คือ MLR- ซึ่งอัตราดอกเบี้ย MLR ของแต่ละธนาคารจะไม่เท่ากัน

ดังนั้นผู้ต้องการรีไฟแนนซ์ก็ต้องตรวจสอบดูส่วนต่างดอกเบี้ย ระหว่างการใช้ดอกเบี้ยอยู่กับธนาคารเดิม กับ ค่าใช้จ่ายหลังรีไฟแนนซ์ไปยังธนาคารใหม่ว่ามีส่วนลดให้มากพอที่จะทำเรื่องไฟแนนซ์ไปหรือไม่ ซึ่งในทุกๆ ปี ธนาคารต่างๆ จะแข่งกันออกโปรโมชันใหม่ๆ อัตราดอกเบี้ยที่จูงใจมากขึ้นเพื่อดึงดูดลูกค้า หน้าที่ของเราคือต้องคอยตรวจสอบว่าอัตราดอกเบี้ยที่ไหนดีที่สุด โดยเทียบกับที่เราใช้บริการอยู่ ถ้าบวกลบแล้วคุ้มค่าก็ดำเนินการย้ายเลยได้ทันที

2. ศึกษาค่าใช้จ่ายในการรีไฟแนนซ์ก่อน

การรีไฟแนนซ์บ้านเราจะต้องรู้ค่าใช้จ่ายโดยรวมทั้งหมดเสียก่อน ควรคำนวณตัวเลขในอนาคตล่วงหน้าก่อนรีไฟแนนซ์ทุกครั้ง ยิ่งทำละเอียดเท่าไรก็ยิ่งดีต่อเราเท่านั้น แต่สิ่งที่เรามองข้ามไม่ได้เลย ก็คือ การศึกษาค่าใช้จ่ายในการรีไฟแนนซ์บ้านดังต่อไปนี้

1. กรณีที่เรารีไฟแนนซ์บ้าน กับธนาคารเดิมโดยยังไม่ครบกำหนด 3 ปี จะมีค่าปรับราวๆ 0-3% ของวงเงินกู้ ขึ้นอยู่กับนโยบายของแต่ละธนาคาร ดังนั้นเราไม่ควรรีบรีไฟแนนซ์ก่อนครบ 3 ปี จะช่วยลดค่าใช้จ่ายตรงนี้ลงไปได้มากทีเดียว อย่าลืมว่า 3% ของเงินหลักล้าน ค่อนข้างมากพอตัวอยู่

2. ในปัจจุบันอัตราดอกเบี้ย MLR ของแต่ละธนาคารจะไม่เกิน 7-8% ดังนั้นเราจึงควรใส่ใจกับ MLR- หรือตัวลบ ที่ต่อท้ายอัตราดอกเบี้ยให้ดี ยิ่งลบมากยิ่งดี

3. ค่าใช้จ่ายในการประเมินราคาสินทรัพย์ใหม่ของแต่ละธนาคารจะไม่เท่ากัน โดยปกติแล้วจะอยู่ราวๆ 0.25-2% ของราคาสินทรัพย์ที่นำมาประเมิน แต่ในกรณีที่เราสามารถรีไฟแนนซ์กับธนาคารเดิมค่าใช้จ่ายในส่วนนี้อาจไม่มี ทำให้ประหยัดค่าใช้จ่ายได้อีกทาง

-ค่าธรรมเนียมในการปล่อยกู้ใหม่ ธนาคารส่วนใหญ่จะคิดประมาณ 0-3% ของวงเงินกู้ และเช่นเดียวกันหากเรารีไฟแนนซ์กับธนาคารเดิม ค่าใช้จ่ายส่วนนี้อาจไม่นำมาคิด

-ค่าอากรแสตมป์ คิดเท่ากันทุกธนาคารที่ 0.05% ของวงเงินกู้ใหม่

-ค่าจดจำนองที่ดิน คิดเป็น 1% ของวงเงินที่ขอกู้เท่ากันทุกธนาคาร โดยค่าใช้จ่ายในส่วนนี้จะจ่ายให้กับกรมที่ดิน แต่ไม่ต้องจ่ายหากเรารีไฟแนนซ์กับธนาคารเดิม เนื่องจากไม่ต้องไปจดจำนองใหม่นั่นเอง

-ค่าทำประกัน หรือค่าบริการอื่นๆ แล้วแต่นโยบายของแต่ละธนาคาร ส่วนใหญ่จะเป็นค่าประกันอัคคีภัย

สรุปง่ายๆ ว่า ค่าใช้จ่ายในการรีไฟแนนซ์บ้านใหม่ทั้งหมดจะมีค่าใช้จ่ายเฉลี่ยอยู่ราวๆ 2-3% ของวงเงินกู้ โดยค่าเฉลี่ยนี้อาจสูงได้ถึง 4.3% ของวงเงินรีไฟแนนซ์ ในบางกรณีเราสามารถประหยัดค่าธรรมเนียมในการจดจำนองใหม่ (1%) ได้ถ้าเราเลือกที่จะรีไฟแนนซ์กับธนาคารเดิม ค่าใช้จ่ายบางข้อเป็นค่าคงที่สำหรับทุกธนาคาร และบางข้อคิดเป็นมูลค่าน้อยมากเมื่อเทียบกับวงเงินกู้ เราไม่ควรเอามาใช้เป็นปัจจัยหลักในการตัดสินใจรีไฟแนนซ์

3.กรณีรีไฟแนนซ์แล้วมีแถมพ่วงด้วยสินเชื่อส่วนบุคคล

บางกรณีเมื่อเราขอรีไฟแนนซ์ใหม่ ธนาคารจะเสนอสินเชื่อต่อเติมบ้านมาให้เราด้วย กรณีนี้เราต้องพิจารณาให้ดีก่อนตัดสินใจรับเงินก้อนส่วนต่างจากวงเงินรีไฟแนนซ์เดิม เนื่องจากวงเงินก้อนใหม่ที่เติมเข้ามามักจะเป็นวงเงินในส่วนของสินเชื่อส่วนบุคคลที่มีอัตราดอกเบี้ยสูงกว่าสินเชื่อประเภทที่อยู่อาศัย หากเราต้องการรีไฟแนนซ์เพื่อลดดอกเบี้ยจ่าย กรณีนี้อาจผิดวัตถุประสงค์ที่เราตั้งเอาไว้ตั้งแต่ต้น

𝐏𝐫𝐢𝐦𝐨 𝐒𝐞𝐫𝐯𝐢𝐜𝐞 𝐒𝐨𝐥𝐮𝐭𝐢𝐨𝐧𝐬

เป็นผู้นำในธุรกิจบริการด้านอสังหาริมทรัพย์สมัยใหม่แบบครบวงจรและกำกับดูแลกิจการในกลุ่มบริษัทในเครือ ให้พัฒนาและเติบโตอย่างต่อเนื่อง รวมทั้งพัฒนาและลงทุนในธุรกิจสมัยใหม่ด้วยเทคโนโลยีที่ทันสมัยและมีประสิทธิภาพสูงสุด

𝐒𝐮𝐩𝐞𝐫 𝐋𝐢𝐯𝐢𝐧𝐠 𝐒𝐞𝐫𝐯𝐢𝐜𝐞𝐬, 𝐇𝐚𝐩𝐩𝐲 𝐌𝐚𝐤𝐞𝐫

Tel : 02-0810000

Website: https://primo.co.th/

Line : https://lin.ee/Jt3nhkF